今日,郑凡科技收于32.97元,涨幅12.80%。

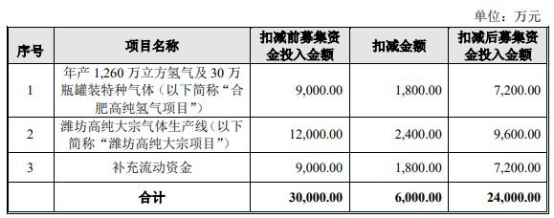

昨日晚间,郑凡科技发布了以简易程序向特定对象发行股票的预案。本次发行的认购对象总认购金额为24,000万元。扣除财务投资后,本次募集资金具体投资为1260万立方米氢气及30万瓶罐装特种气体、潍坊高纯散装气生产线项目及补充流动资金。

本次发行的股票种类为在中国境内上市的人民币普通股,每股面值为人民币1.00元。这次股票是以简易程序向特定对象发行的。2021年度股东大会授权董事会决定启动发行程序,并在证监会作出注册决定后10个工作日内完成发行缴款。

本次发行对象为财通基金管理有限公司、诺德基金管理有限公司、深圳市新富仕投资管理有限公司-16号新富仕雪宝私募股权投资基金、王力。所有发行人以现金认购本次发行的股票。本次发行的发行人在本次发行前后与公司不存在关联关系,本次发行不构成关联交易。

根据本次发行的投标结果,本次以简易程序向特定对象发行股份数量为12,377,500股,未超过公司股东大会决议授权的上限。截至预案公告日,公司总股本为25,650万股,本次发行股份数量不超过本次发行前公司总股本的30%。

本次发行的定价基准日为公司本次发行股票募集期的第一天,即2022年7月26日。发行价格不低于定价基准日前二十个交易日公司股票交易均价的80%。

本次发行的股票自上市之日起6个月内不得转让。法律、法规和规范性文件对限售期限另有规定的,从其规定。

本次发行的股票将在上海证券交易所科技创新板上市交易。本次发行前公司累计未分配利润由本次发行后公司新老股东按本次发行后的持股比例分享。

本次发行决议的有效期自公司2021年年度股东大会召开之日起至2022年年度股东大会召开之日止。

本次发行前,公司控股股东为控股有限公司,实际控制人为余和,通过控股控制发行人20.78%的股份。本次发行募集资金总额不超过3亿元,符合科创板规定的以简易程序向特定对象发行的融资总额不超过3亿元,不超过最近一年末净资产的20%。按本次发行12,377,500股计算,本次发行完成后,实际控制人余和通过控股股东控股间接持有发行人19.82%的股份,仍保持实际控制人地位。本次发行不会导致公司控股股东和实际控制人发生变化。

根据2021年年度股东大会授权,公司于2022年8月9日召开第三届董事会第十三次会议,审议通过了本次发行的具体方案及与本次发行相关的其他事项。此问题需要以下程序:

1.本次以简易程序向特定对象发行股份尚需获得上海证券交易所的批准;

2.此次以简易程序向特定对象发行股份,仍需经中国证监会同意后进行登记。

郑凡科技于2020年8月20日在上海证券交易所科技创新板上市,发行6423.54万股,发行价15.67元/股,由国泰君安保荐。发起人为杨志杰和叶。郑凡科技募集资金总额为10.07亿元。扣除发行费用后,募集资金净额为9.11亿元。

郑凡科技募集资金净额比原计划多4.68亿元。郑凡科技2020年8月14日发布的招股书显示,公司拟募集资金4.42亿元,用于新能源、新光源、半导体产业关键配套设备及工艺开发配套产能提升项目;超高纯砷化氢和磷化氢生产及办公楼建设项目扩建;补充流动资金。

郑凡科技上市发行费用9584.65万元,其中保荐人国泰君安证券有限责任公司收到保荐承销费7357.11万元,荣成会计师事务所收到审计验资费1353.77万元,国浩律师事务所收到律师费342.45万元。

2020年8月20日上市当天,郑凡科技股价盘中一度达到39.99元,为公司上市以来的最高点。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。