近日,江苏润扬新能源科技股份有限公司(以下简称“润扬股份”)回应深交所问询,更新招股说明书。

本次IPO,润扬股份拟募集资金40亿元,其中20亿元用于年产5万吨高纯多晶硅项目,5亿元用于年产5GW异质结电池项目,15亿元用于补充流动资金。

处于高增长的光伏热点赛道,润扬股份近三年营收快速增长。但2021年,受原材料涨价等因素影响,公司净利润出现下滑。

同时,随着公司规模的扩大,润扬股份的应收票据和应收账款快速增长,2021年同比增速超过50%,资产负债率达到81.39%。公司的营运资金压力很大。

值得注意的是,润扬股份招股说明书中关于募投项目的数据与公开文件存在出入,购销数据与大客户披露的数据存在“打架”现象。

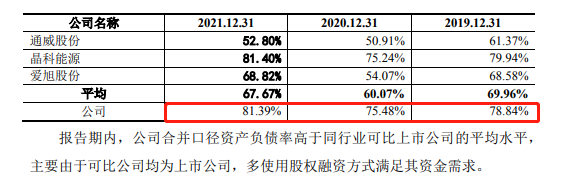

资产负债率远超行业平均水平。

公开资料显示,润扬股份主要从事高效太阳能电池的研发、生产和销售。产品包括高效单晶PERC电池和高效单晶PERC产品。

受益于“双碳”目标的背景和能源转型的需要,光伏产业景气度一直较高。招股书显示,2019-2021年报告期内,润扬股份营收快速增长,分别达到30.26亿元、47.98亿元和106.17亿元,年复合增长率达87.32%。

但在营收增长的同时,润扬股份的应收票据和应收账款也在增加。招股书显示,报告期内,润扬股份应收票据和应收账款分别为10.03亿元、12.43亿元和28.26亿元。其中,2021年公司应收票据、应收账款同比增速均超过50%。

负债方面,润扬股份报告期各期金融负债分别为5.62亿元、7.53亿元、11.36亿元,其中短期债务负担较重。2021年末,公司短期借款账面余额为4.46亿元,而一年内到期的非流动负债为4.01亿元。

公司偿债能力也略弱。各报告期末,润扬股份合并资产负债率分别为78.84%、75.48%、81.39%,远超同期可比公司60%-70%的平均水平。

为缓解流动资金压力,润扬股份以货币资金、房产、土地使用权、生产设备等资产作为抵押获得债务融资。截至2021年末,受限资产账面价值占公司总资产的40.46%。

截至2021年末,润扬股份流动资产和负债分别为70.95亿元和79.36亿元,流动资金缺口约为8.41亿元。本次IPO,润扬股份拟募集资金40亿元,其中15亿元用于补充流动资金,占募集资金总额的37.5%。

放上数据“战斗”

除了营运资金压力,润扬股份招股书质量堪忧:招股书与环评文件在募投项目数据披露上存在差异;大客户的购销数据和年报数据之间有一场“战斗”。

招股书显示,润扬控股有限公司子公司润扬硅材是此次IPO募投项目之一“5万吨高纯多晶硅项目”的主体。募投项目为“润扬硅材料光伏材料及电池产业科技园项目”总体规划的一期工程,计划总投资49.81亿元。

此外,润扬股份披露的大客户购销数据也频频自相矛盾。

在报告的各个时期,晶科能源都是润扬的前五大客户之一。每股润扬股份对晶科能源的销售金额分别为3.72亿元、14.06亿元和15.38亿元。2020年和2021年,晶科能源是润扬的最大客户。

2022年1月,晶科能源登陆科创板。晶科能源招股书显示,信义太阳能在2020年前五大供应商名单中排名第一,采购金额为13.26亿元,低于润扬股份招股书披露的相应销售金额,但润扬股份并未在晶科能源2020年前五大供应商名单中。润扬股份与客户不存在股权投资关系,晶科能源与供应商不存在股权投资关系。

此外,报告期内,金高科技一直位列润扬前五大客户,销售额分别为4.54亿元、2.64亿元、5.43亿元。

但根据金高科技年报查询,2019年,金高科技前五大供应商中,没有一家采购金额与润扬股份同期销售额相匹配。最接近的供应商为第四大供应商,采购金额为4.48亿元,与润扬股份招股书相差约600万元。

中国网财经记者将持续关注润扬IPO进展。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。